Les nouveautés qui risquent de vous impacter et d’influencer vos choix patrimoniaux. Fiscalité, immobilier, entreprise, famille… faisons le point sur ce qui change en 2021 !

LOCATION MEUBLÉE

Cotisations sociales : Vous êtes dorénavant soumis aux cotisations sociales (au taux de cotisation dégressif de 43 à 20 %, avec une cotisation minimale ; contre des prélèvements sociaux au taux de 17,2 %) si il s'agit de :

Notez que dans ce dernier cas, vous êtes considéré comme loueur en meublé professionnel au sens de l'impôt sur le revenu et cela emporte certaines conséquences fiscales, en plus des cotisations sociales.

N’hésitez pas à nous contacter pour en savoir plus.

Impôt sur le revenu : Si vous n’êtes pas adhérent à un centre de gestion ou une association agréée, vos revenus de location meublée imposables (au régime réel) sont majorés. Cette majoration passe de 25 % à 20 % pour l’imposition de vos revenus 2020 et à 15 % pour vos revenus 2021. Elle sera totalement supprimée pour vos revenus 2023.

Si vous êtes adhérent à un centre de gestion ou une association agréée, la question de l’intérêt de maintenir votre adhésion se pose donc. Notez par ailleurs que si vous adhérez à un centre de gestion agréé, vous pouvez, sous certaines conditions, bénéficier d'une réduction d'impôt sur le revenu pour frais de tenue de comptabilité.

IMPÔTS ET TAXES

Pour la taxation de vos revenus 2020 (et futurs), la tranche d’imposition à 14 % a été remplacée par une nouvelle tranche à 11 %.

Cela est quasi neutre pour vous si vous êtes taxés dans une tranche d’imposition à 30 % et au-delà.

Cette année, les tranches du barème de l’impôt sur le revenu sont revalorisées à hauteur de 0,2 % pour tenir compte de l’inflation.

Votre taux de prélèvement à la source est aménagé en conséquence.

En 2021, si vous faites partie des 20 % des ménages les plus aisés, alors vous verrez votre taxe d’habitation diminuer d’un tiers. En 2022, elle sera amputée des deux tiers pour enfin disparaître complètement en 2023.

Pour rappel, la taxe d’habitation sur la résidence principale a été supprimée pour 80 % des ménages.

Astuce : Si vous êtes mensualisé, pensez à :

À défaut, les prélèvements seront calculés sur votre taxe d’habitation de 2020 et vous ferez une avance de trésorerie à l’administration fiscale.

De même, si vous anticipez une baisse de vos revenus en 2021, pensez à ajuster votre taux de prélèvement à la source (sur votre espace personnel du site impots.gouv.fr). Pour cela, il faut que vos prélèvements et acomptes soient inférieurs d’au moins 10 % à ceux initialement prévus..

RÉNOVATION ÉNERGÉTIQUE

MaPrimeRenov’ devient accessible à tous les propriétaires, sans conditions de ressources que vous occupiez votre logement ou que vous le donniez en location. Elle est également ouverte à l’ensemble des copropriétés.

Le montant de l’aide est calculé en fonction des revenus du foyer et du gain énergétique apporté par les travaux de chauffage, d’isolation ou de ventilation. Un plafonnement des dépenses éligibles est prévu.

MaPrimeRenov est la prime de transition énergétique qui a été créée en remplacement du CITE (crédit d’impôt pour la transition énergétique).

Le CITE est supprimé depuis le 31 décembre 2020. Néanmoins, des mesures transitoires sont prévues pour les dépenses engagées en 2018 mais payées en 2020, ainsi que certaines dépenses engagées en 2019 ou 2020 et payées en 2021.

DÉFISCALISATION

Immobilier de défiscalisation :

Nous revenons plus en détail sur ces deux points dans l’article qui suit.

Réduction d’impôt « Madelin » : Le taux de réduction d’impôt majoré à 25 % (au lieu de 18%) pour les investissements au capital de PME, en FCPI (fonds commun de placement dans l’innovation) ou FIP (fonds d’investissement de proximité) est normalement (ce point est en attente de validation) prorogé d’un an, jusqu’au 31 décembre 2021. Pour les souscriptions de FIP et FCPI, la réduction est calculée sur la seule quote-part du fonds (70 % minimum) correspondant aux titres éligibles (soit 25 % x 70 % = 17,50 % de taux de réduction d’impôt réel minimum).

Dons : La hausse du plafond des dons aux organismes d’aide aux personnes en difficulté (réduction d’impôt sur le revenu de 75% dans la limite de 1 000 €) est prorogée d’un an, jusqu’au 31 décembre 2021.

Certaines mesures vont plus ou moins vous impacter selon votre situation et peuvent être l’occasion de revoir l’organisation de la détention votre patrimoine.

Par exemple, avec la baisse du taux de l’impôt sur les sociétés, vous pouvez étudier la création d’une société civile qui opterait à l’impôt sur les sociétés, pour le développement d’un patrimoine productif de revenus. Vous pouvez aussi envisager un passage à l'impôt sur les sociétés de votre SCI pour diminuer l'imposition de vos revenus locatifs.

ENTREPRISE

Les entreprises bénéficient d'une neutralisation fiscale temporaire en cas de réévaluation libre de leurs actifs effectuée en 2021 ou 2022, afin de faciliter leur accès au crédit.

Suppression progressive de la majoration pour non adhésion à un OGA (organisme de gestion agréé) : si vous exercez au travers d’une entreprise individuelle ou d’une société non soumise à l’impôt sur les sociétés et que vos bénéfices sont imposés selon le régime réel d’imposition, la majoration de votre résultat imposable pour non adhésion à un OGA passe de 25 % à 20 % pour l’imposition de vos revenus 2020 et à 15 % pour vos revenus 2021. Elle sera totalement supprimée pour vos revenus 2023.

La baisse du taux de l'impôt sur les sociétés se poursuit et passe à 26,5 % pour l'année 2021 (si vous réalisez moins de 250 millions de chiffre d'affaires). Ce taux doit atteindre 25 % en 2022.

DIVERS

Divorce : Les prestations compensatoires mixtes (c’est-à-dire celles qui sont versées pour partie en capital et pour partie en rente) peuvent désormais bénéficier d’une réduction d’impôt de 25 % sur la partie en capital si elle est versée dans les douze mois du divorce.

Remarque : la partie en rente reste déductible du revenu de celui qui la verse et imposable au nom de celui qui la reçoit.

Emprunt immobilier : Le PTZ (prêt à taux zéro) est applicable jusqu'au 31 décembre 2022 (au lieu du 31 décembre 2021). A compter de 2022, il sera accordé en fonction de vos ressources actuelles et non de vos revenus N-2.

Un crédit d’impôt spécifique est créé en faveur de l’installation de bornes de recharge de véhicules électriques sur les places de stationnement résidentiel.

N’hésitez pas à nous contacter pour en savoir davantage sur l'ensemble de ces mesures, nous sommes à votre disposition pour analyser votre situation et vous proposer des solutions patrimoniales nouvelles et adaptées.

Au sein d’un contrat d’assurance-vie, les capitaux investis peuvent être gérés et arbitrés en franchise d’impôt.

La rémunération du contrat d’assurance-vie dépend du support choisi. Les contrats d’assurance-vie multisupports offrent la possibilité d’investir votre épargne sur les fonds euros ou sur des unités de compte (généralement des OPCVM*).

Vous pouvez réaliser des arbitrages entre ces différents supports sans aucune fiscalité. Cela signifie que vous pouvez par exemple vendre des unités de compte pour investir sur du fonds en euros, et vous ne subirez pas de pression fiscale, quand bien même ces unités de compte sont en plus-value.

Néanmoins, les prélèvements sociaux à 17,2 % sont toujours dus sur les gains matérialisés ou latents. Ils sont payés au « fil de l’eau » sur le fonds en euros et au dénouement (ou retrait) pour les unités de compte.

BON À SAVOIR

Que ce soit au sein d’un contrat d’assurance-vie, d’un PEA, ou d’un comptes-titres, vous pouvez investir sur les marchés financiers, et ainsi prendre un certain risque pour votre épargne (de perte en capital), et donc espérer un meilleur rendement que sur un produit non risqué (comme par exemple le Livret A, qui rapport actuellement 0,5 %). Le profil de risque sert à déterminer le degré de risque que vous êtes prêt à prendre pour obtenir le rendement souhaité. Par exemple, si vous êtes un investisseur au profil de risque extrêmement défensif, vous voudrez certainement en priorité préserver votre capital investi et donc vous vous contenterez d'un potentiel rendement faible. Connaître votre profil de risque est essentiel pour bien vous conseiller.!

* OPCVM : Organismes de Placement Collectif en Valeurs Mobilières, ce sont des portefeuilles de valeurs mobilières, gérés par des professionnels et détenus collectivement par des investisseurs.

Percevoir des revenus faiblement fiscalisés

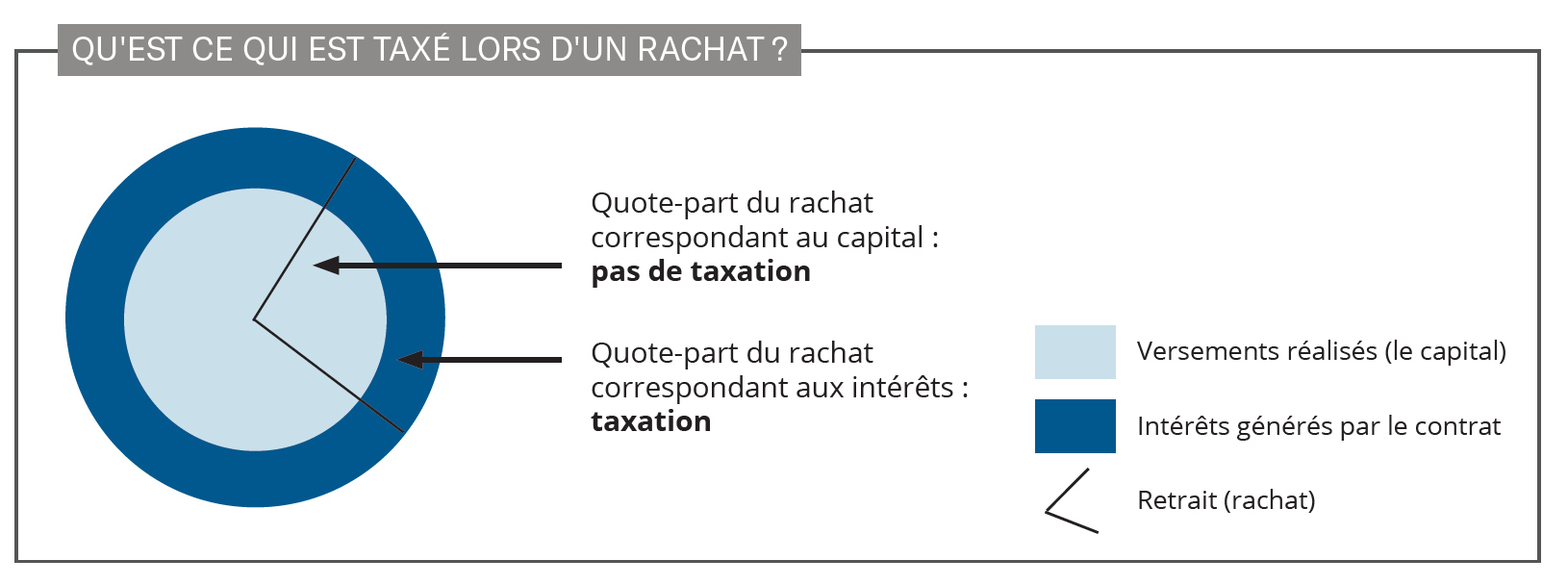

Si vous avez besoin d’argent, à tout moment, vous pouvez effectuer un retrait (ou rachat) et c’est à ce moment-là que vous serez fiscalisé… mais uniquement sur une fraction du montant perçu et selon une fiscalité généralement avantageuse.

Plus votre contrat est ancien et plus la fiscalité « s’adoucit »

D’où l’intérêt de « prendre date » en ouvrant un contrat d’assurance-vie le plus tôt possible, quitte à ne pas placer d’importantes sommes dessus.

En effet, en ouvrant un contrat aujourd’hui, les gains retirés seront imposables au taux de 12,8 %. C’est déjà un avantage non négligeable, notamment si vous êtes taxé à l’impôt sur le revenu à un taux marginal de 30 %, 41 % ou même 45 % (le taux marginal d’imposition est le taux d’imposition qui s’applique à vos revenus les plus élevés pour leur taxation à l’impôt sur le revenu).

Lorsque votre contrat a plus de 8 ans, vous bénéficiez chaque année d’un abattement de 4 600 € pour une personne seule (9 200 € pour un couple) et le taux d’imposition « tombe » à 7.5 % *.

Remarque : vous avez toujours la possibilité d’opter pour une taxation au barème de l’impôt sur le revenu (IR) mais ce choix ne sera avantageux que si votre taux moyen d’imposition est inférieur au taux forfaitaire applicable (7,5% ou 12,8%). Notez que cette option sera, dans tous les cas, « globale », c’est-à-dire que vous ne pouvez pas choisir par exemple le taux forfaitaire pour la taxation des revenus de votre compte-titres et le barème de l’impôt sur le revenu pour la taxation des retraits sur votre assurance-vie.

Explications… Quand vous effectuez un rachat, le montant disponible comprend une partie des capitaux que vous avez versée et une partie d’intérêts générés par ces capitaux versés. La fiscalité (et les prélèvements sociaux restant dus) n’est applicable que sur cette quote-part d’intérêts, donc sur une base réduite.

Bon à savoir : Vous pouvez récupérer vos capitaux sans payer d’impôt sur le revenu, dans trois cas, si vous ou votre conjoint (ou partenaire) êtes :

Transmettre de l’argent à vos proches

À votre décès, vos contrats d’assurance-vie seront traités « hors succession », ce qui signifie que les capitaux échapperont aux règles civiles et fiscales contraignantes des successions. Ainsi, la compagnie d’assurance versera le capital décès aux bénéficiaires que vous aurez désigné et dans de nombreux cas, sans fiscalité.

Tout d’abord, si votre bénéficiaire est votre conjoint ou votre partenaire de PACS, alors il ne paiera aucune taxe sur les capitaux décès.

Dans les autres cas, la fiscalité de l’assurance-vie reste très favorable et est déterminée en fonction de trois paramètres : la date d’ouverture du contrat, la date des versements et votre âge au moment des versements.

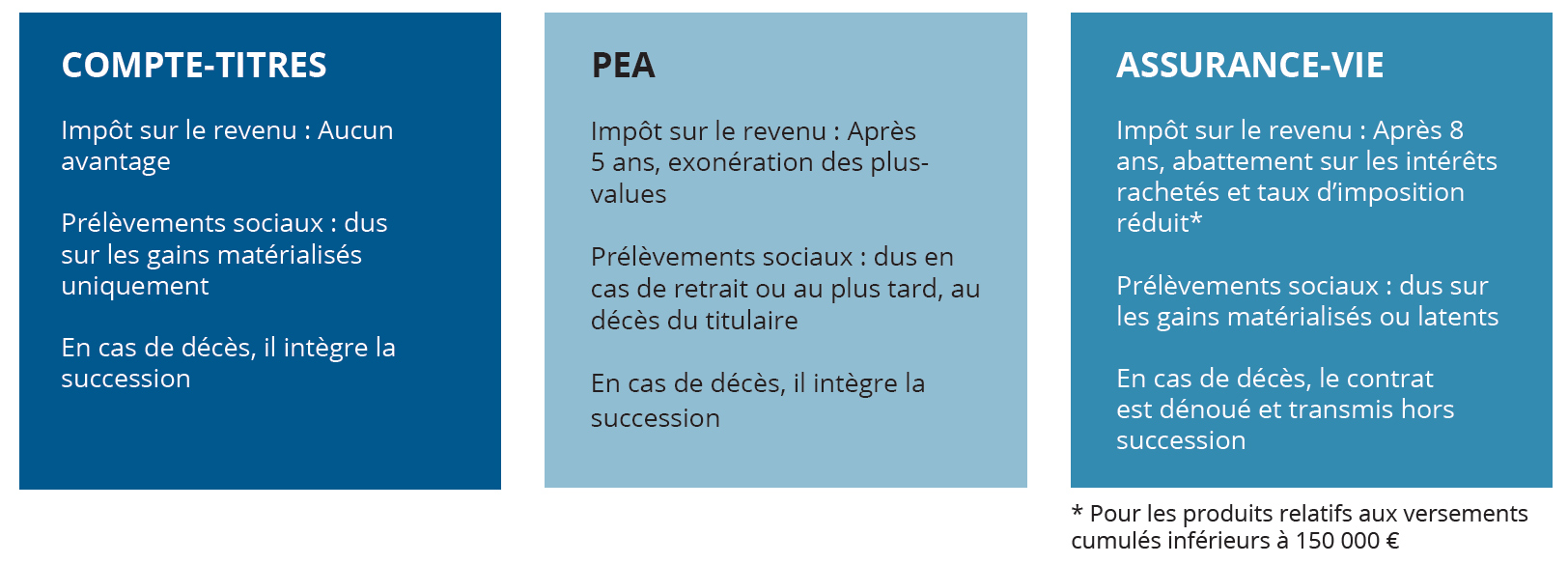

L’assurance-vie n’est pas le seul placement financier auquel il faut s’intéresser… Compte-titres et PEA sont également des réceptacles pertinents pour votre épargne !

En termes de transmission, à la différence de l’assurancevie, le compte-titres et le PEA (plan d’épargne en actions) sont des placements qui intégreront votre succession..

L’arbitrage sera donc réalisé selon vos attentes en termes de revenus ou d’épargne.

Le PEA

Le PEA est une enveloppe adaptée pour développer un patrimoine financier car, comme pour l’assurance-vie, vous capitalisez en franchise d’impôt tant que vous ne sortez pas les sommes investies.

En cas de retrait avant le 5e anniversaire du plan, la plusvalue dégagée est taxée au taux forfaitaire de 12,8 %, sans option possible pour le barème de l’impôt sur le revenu.

En alimentant un ou plusieurs contrats d’assurance-vie avant votre 70e anniversaire, les personnes qui percevront ces sommes à votre décès (autres que votre conjoint ou partenaire de PACS) bénéficieront chacune d’un abattement de 152 500 € sur les sommes perçues. Elles ne paieront donc aucun impôt jusqu’à 152 500 €. Si la somme qui leur est versée dépasse ce montant, vos bénéficiaires seront taxés à 20 % jusqu’à 700 000 €, puis à 31,25 % au-delà. Cette fiscalité est avantageuse par rapport au barème de taxation des droits de donation ou de succession.

Enfin, si vous alimentez un ou plusieurs contrats après 70 ans, ces fonds seront quant à eux taxés au barème des droits de succession après un abattement commun à tous vos bénéficiaires de 30 500 €.

Si vous retirez de l’argent après 5 ans, les plus-values réalisées sont exonérées d’impôt sur le revenu, seuls les prélèvements sociaux seront dus.

Le PEA est cependant réservé à des investisseurs appréciant le risque car les supports d’investissements disponibles au sein de cette enveloppe sont exclusivement des actions européennes et assimilés. Il ne comporte donc pas de garantie en capital.

De plus, un retrait avant le 5e anniversaire est possible mais conduit à la clôture du plan donc votre épargne est, en principe, moins disponible qu’en assurance-vie.

BON À SAVOIR : Il existe deux types de PEA : le PEA « classique » et le PEA PME-ETI. Ces produits fonctionnent fiscalement de la même manière. Le plafond de versement et les supports d’investissements éligibles les différencient :

- il est possible d’alimenter jusqu’à 150 000 € un PEA classique et 225 000 € un PEA PME-ETI, sans pouvoir verser plus de 225 000 € en tout sur les deux types de PEA.

- les supports éligibles au PEA PME-ETI sont limités aux petites et moyennes entreprises et aux entreprises de taille intermédiaire, alors que le PEA classique offre de plus larges opportunités.

Le compte-titres

Le compte-titres n’a pas d’attrait fiscal particulier par opposition au PEA ou à l’assurance-vie. Tous les revenus perçus et plus-values réalisées sont soumis au prélèvement forfaitaire unique (PFU) au taux de 12,8 %, sauf option globale pour une imposition au barème de l’impôt sur le revenu*. Et cela même si vous ne retirez pas les sommes investies !

En conclusion, si l’assurance-vie est un produit indispensable à détenir, et le plus tôt possible, dans votre patrimoine ; le compte-titres ou le PEA sont des alliés non négligeables pour optimiser la détention et la gestion de vos avoirs financiers.

Ces différentes « enveloppes » pour votre épargne peuvent cohabiter entre elles, afin que le moment venu vous puissiez « piocher » dans le support qui a la fiscalité la plus favorable, et conserver celui qui est le plus intéressant de transmettre.

Sachez par ailleurs qu’il existe un autre support pour votre épargne financière : le plan d’épargne retraite individuel.

* En cas de plus-value, un abattement pour durée de détention est alors possible si les titres ont été acquis ou souscrits avant le 1er janvier 2018.

En revanche, un compte-titres peut accompagner efficacement un PEA : il permet d’acquérir des titres non éligibles au PEA (comme par exemple des actions de sociétés étrangères) ou d’effectuer des opérations interdites au sein du PEA (comme les opérations à découvert). Il n’est pas limité en montant et peut accueillir des capitaux lorsque le plafond de versement sur le PEA est atteint. Il permet également de percevoir des dividendes pour les consommer au fur et à mesure de leur perception.

Cet outil est spécialement conçu pour la préparation de votre retraite. En contrepartie du « blocage » des sommes jusqu’à votre retraite (sauf cas de sortie anticipée), vous bénéficiez d’un avantage fiscal immédiat lors du versement de primes. Bien entendu, l’arbitrage entre les différentes solutions d’épargne qui s’offrent à vous doit se faire en fonction de votre situation personnelle, de vos objectifs et de votre profil de risque.

N’hésitez pas à nous contacter, nous sommes là pour vous accompagner dans votre prise de décision patrimoniale.

Et les crypto-monnaies dans tout ça ?

Les crypto-monnaies (Bitcoin par exemple) sont des monnaies entièrement et uniquement virtuelles.

Elles ne sont pour l'heure pas réglementées (ce qui n’empêche pas que les plus-values réalisées soient néanmoins taxables). Vous pouvez en acquérir pour les échanger contre des biens ou des services, mais si on parle beaucoup d’elles en ce moment ce n’est pas pour cette raison. De nombreux investisseurs en achètent dans l’espoir de les revendre plus tard en réalisant une plus-value (l’objectif est de les revendre à un prix plus élevé que leur prix d’acquisition… par exemple le cours du Bitcoin en début d’année 2020 était d’environ 6 400 €,

et en début d’année 2021 il était d’environ 33 000 € !).

Le cours des crypto-monnaies est très volatil et vous expose à des pertes financières potentiellement très importantes.

Par ailleurs, ces actifs ne peuvent pas être détenus sur les supports d’épargne « classiques » mais sur un compte spécifique qui est, dans la plupart des cas, détenu sur une plateforme d’échange étrangère**.

** Vous devez renseigner la détention d’un compte d’actifs numériques à l’étranger à l’administration fiscale lors de votre déclaration de revenus.